Цифровой рубль: правы ли конспирологи?

russia-briefing.com

На протяжении многих лет центральные банки по всему миру относились к электронным блокчейн-валютам (биткойн и ему подобные) довольно негативно. Однако шли годы, и «неправильные» цифровые деньги использовались все активнее, ставя тем самым под вопрос долю фиатной валюты – то есть обычные деньги, доллары, рубли и так далее. В итоге в 2020 годах Банк Англии выпустил ряд рабочих документов, где привел немало доводов в пользу цифровой валюты центральных банков – своего рода «правильного» заменителя «неправильного» биткойна. Однако рабочего «цифрового фунта» пока нет – а цифровой рубль уже есть. Почему Центробанк России так активно продвигает эту идею?

Бедные и богатые родственники

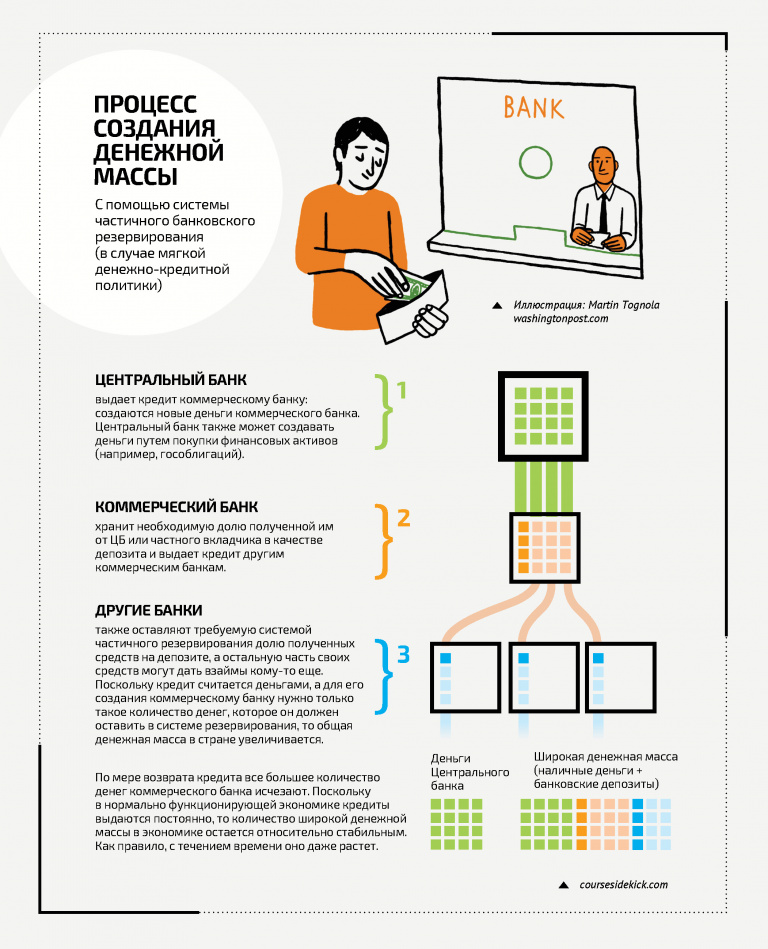

Современные «обычные» деньги делятся на две группы: наличные, в карманах граждан, и безналичные, на счетах коммерческих банков. Доля безнала почти во всех современных экономиках выше 80 %, а иной раз и еще больше. С точки зрения монетарной теории, деньги на счетах коммерческих банков созданы этими же банками, эмитированы ими из пустоты. Ведь принесенные в банки в виде вкладов деньги никуда из экономики не пропали – банки дают их в кредит производителям и потребителям. Но, вместе с тем, они открыли счета, на которых лежат ваши деньги в том же объеме, в котором вы положили их на вклад. И такие «банковские деньги» составляют основную их часть в окружающей нас экономике. Эта точка зрения для обывателя выглядит несколько чудно – мы привыкли думать, что деньги создает только государство – но именно такова современная монетарная теория.

Иллюстрация: Otto Dettmer, economist.com

Наличные в этой схеме выглядят бедными родственниками, однако на деле это основная часть денежной базы. Денежной базой называют обязательства Центрального банка, которые коммерческие банки могут использовать как базу для создания новых безналичных денег. Частный банк действительно создает деньги «из воздуха» – когда открывает депозит для гражданина, доллар его вклада служит базой для создания новых долларов на банковских счетах – но, чтобы создавать их из воздуха, ему все же нужны вклады. А экономике в целом – нужны деньги Центрального банка.

Плюсы

Все операции с такими цифрорублями – или цифрофунтами, когда англичане их введут, – будут полностью отслеживаемы по блокчейну. Если мошенники в миллионный раз убедят кого-то перевести деньги не туда, то, будь они в цифровых рублях ЦБ, Центробанк их вернет обратно, благо блокчейн позволяет беззатратно отменить любую сделку, признанную незаконной или мошеннической.

Иллюстрация: DALL-E, coindesk.com

Иллюстрация: DALL-E, coindesk.comВторой важный плюс блокчейн-денег Центробанка вот какой. Допустим, ваши средства хранятся на счету в частном банке, и тот обанкротился. Что будет в этом случае? Вам вернут только то, что покрывается страховкой, – до 1,4 млн рублей. Надо сказать, что в ряде других стран многие банки не имеют вообще никакой страховки вкладов, именно поэтому, например, крах Банка Кремниевой долины привел к потере многими вкладчиками полной суммы своих средств.

Если же такие средства хранить в цифровых рублях, утратить их будет невозможно. Они просто технически не находятся на счетах банка, который может обанкротиться. А Центробанк не только не может обанкротиться, но и, благодаря праву свободной эмиссии, способен покрыть любые свои убытки.

Минусы

Несмотря на эти два весомых плюса, мы сильно сомневаемся в том, что цифровой рубль, фунт или что угодно еще станет по-настоящему популярен. Ведь минусы денег Центрального банка намного перевешивают их положительные свойства.

Дело в том, что, как и в случае наличных денег центральных банков – обычных банкнот и монет, – на безналичные деньги Центробанка, тот самый цифрорубль, не будут начисляться проценты. Оно и логично: ведь эти средства не лежат в коммерческом банке. А значит, их не выдают в кредит. И на процентах от них частный банк не зарабатывает, поэтому выплачивать их из таких денег не получится.

Между тем, валют без инфляции не бывает. Доллар за последние 20 лет стал в 1,6 раза дешевле (долларовая инфляция), для рубля эти цифры раза в четыре выше. Следовательно, «безопасный вклад, который не могут украсть мошенники», на самом деле станет депозитом, который постоянно крадет инфляция. Ну и кому нужна такая безопасность? До недавних пор цифровые валюты центробанков имели смысл на Западе: во многих его странах процентов по вкладам практически не было из-за низкой учетной ставки финансовых регуляторов. Но в 2021 году эта эпоха закончилась, и там снова платят заметные проценты по банковским депозитам. Выходит, и там теперь «безопасные деньги ЦБ» стали простой добычей для инфляции.

Впрочем, следует сказать прямо: это неудобство – мелочь в сравнении с более крупной, макроэкономической проблемой цифровых валют центробанков. Она вот в чем: наличные можно положить в банк, и там они станут денежной базой для появления новых безналичных денег – тех самых, о которых мы писали выше. Станут базой, но не исчезнут из оборота: из касс банков их затем выдадут обратно, хотя уже и другим людям.

Но вот если вы решите превратить цифровые рубли ЦБ во вклад в коммерческом банке, то эти самые деньги уже никому не выдадут. Они исчезнут: Центробанк просто спишет их со счетов.

А это значит, что цифрорубль не может быть частью полноценной денежной базы. На каждый рубль денежной базы частные российские банки создают примерно три безналичных рубля «частнобанковских» денег. В США в отдельные периоды они создавали до 8–9 долларов банковских денег на один «доллар ФРС». Поднять это соотношение выше 9 невозможно: банковская система станет слишком неустойчивой, ей будет не хватать стабильности, и начнутся крахи банков. Даже в 2008 году, когда соотношение долларов ФРС и долларов частных банков в Штатах в последний раз приблизилось к девяти – некоторые проблемы с банками уже были.

А теперь представим, что все мы оставили наличные и заменили их цифровыми деньгами ЦБ. Денежная база резко сожмется. В итоге частные банки либо пойдут дорогой «Леман Бразерс» (обанкротятся), либо… снизят объем безналичных денег в экономике.

Еще в прошлом веке известный экономист Милтон Фридман показал, что именно частные банки, сначала потерявшие стабильность, а затем, за счет этого, снизившие объем безналичных денег в экономике, стали главной причиной Великой депрессии. Более того: ему удалось доказать и то, что практически все крупные кризисы в экономике мирного времени случаются как раз за счет сжатия объема безналичной денмассы.

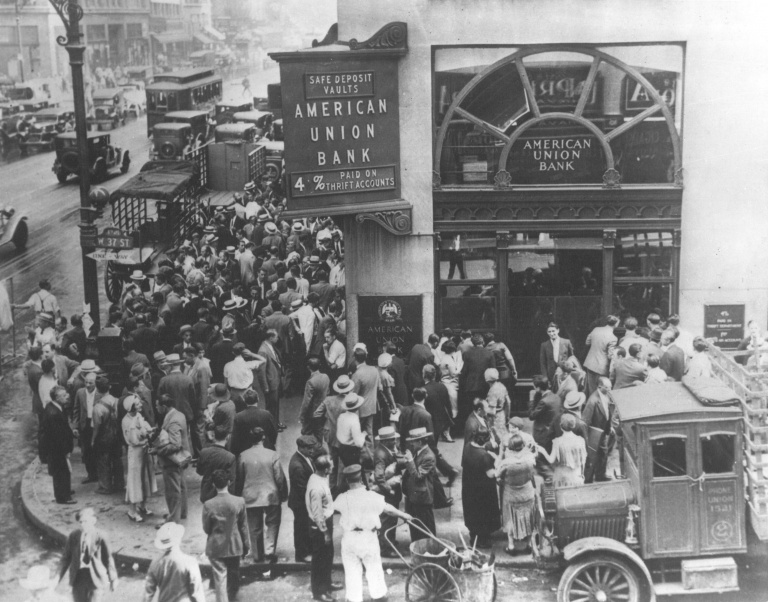

Так называемые «набеги на банки». Толпа вкладчиков у здания американского Union Bank в Нью-Йорке – они не успели снять свои сбережения до того, как банк рухнул, 1930-е гг. Фото: FPG / Hulton Archive / Getty Images ru.wikipedia.org

Так называемые «набеги на банки». Толпа вкладчиков у здания американского Union Bank в Нью-Йорке – они не успели снять свои сбережения до того, как банк рухнул, 1930-е гг. Фото: FPG / Hulton Archive / Getty Images ru.wikipedia.orgТаким образом, если бы цифрорубль вдруг стал действительно популярным – и полностью или в основном вытеснил бы рубль наличный – это имело бы два серьезных последствия. Во-первых, сбережения граждан начала бы активно есть инфляция. Во-вторых, в стране случилась бы Великая депрессия, то есть острый спад экономики, по глубине сравнимый с 1990-ми. Учитывая, что в 1990-х смертность в России всего за три года выросла на 30 %, вряд ли такой сценарий можно назвать благоприятным.

Конспирология и реальность

Следует отдельно отметить: цифровой рубль – или фунт, или юань – не планировали как дополнительное средство контроля за деньгами, потому что оно банально не нужно. Денежные власти и так на сто процентов следят за каждой единицей национальной валюты – и наличной, и безналичной. Если они не используют дополнительный контроль, то только потому, что пока не видят для этого причин.

Последний пример такой «слежки» – санкции 2022 года. Напомним: тогда власти США и ЕС запретили своим банкам обрабатывать любые операции с долларами и евро из российских золотовалютных резервов. И все: каждый цент из них оказалось невозможным перевести ниоткуда никуда. Если бы власти США и ЕС сказали сделать то же самое с долларами и евро всех российских граждан, то точно так же стало бы с каждым центом ваших сбережений в этих валютах – все равно, хранятся ли они на счету в Сбербанке, Швейцарии или в банке условного Гондураса. Иными словами: безналичные деньги полностью контролируются Центробанком и так. Это происходит в любой стране мира.

Можно возразить: но наличные же не контролируются. К сожалению, это снова не так. Более того: предложение отменить часть долларового нала тоже обсуждалось во время введения санкций 2022 года. Такие идеи витали в воздухе еще в 2016 году. Логика была простая: в России много стодолларовых купюр, если мы отменим такие купюры по всему миру, то это негативно отразится на экономике нашей страны. Кроме того, многие, нечестно нажившие богатства, держат их в наличных «сотках»: отменим их, а при сдаче в банк потребуем справку о происхождении. И все: бумагу такую уклонявшийся от налогов человек дать не сможет, отчего деньги свои потеряет.

Да, США не пошли на это. Но не потому, что не могли: законы и банковские правила это полностью позволяют. Они не пошли на это только потому, что стодолларовыми купюрами в России денег много меньше, чем было в ее безналичных золотовалютных резервах.

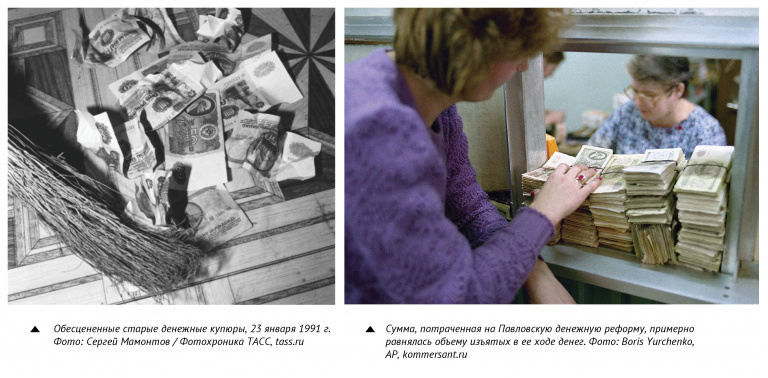

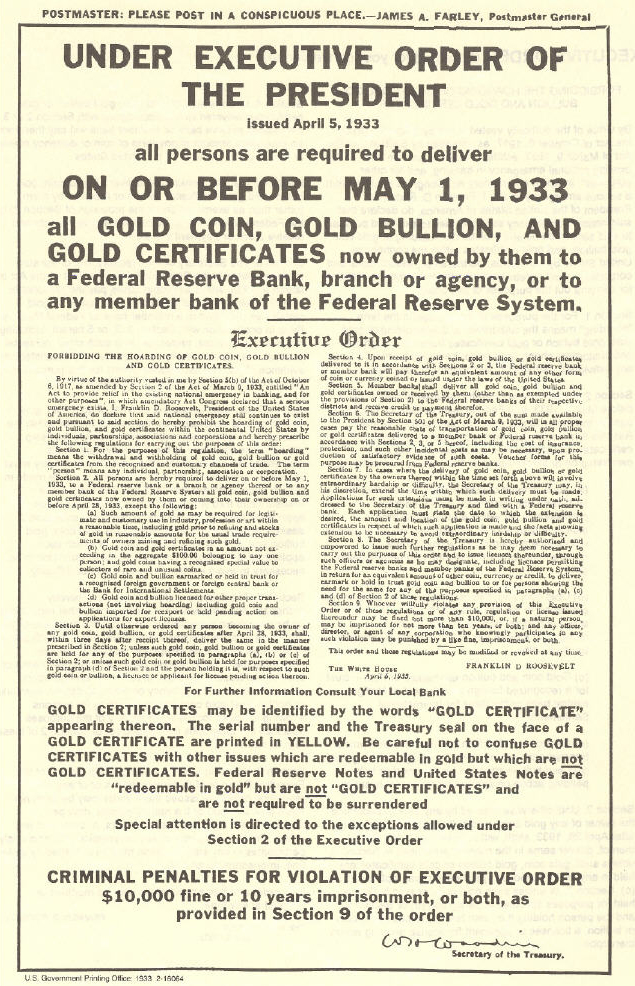

Чтобы понять степень контроля денежных властей над налом, стоит вспомнить историю. В 1930-х власти США захотели избавиться от сложностей с «золотым обеспечением» наличного доллара. Для этого они просто запретили населению владеть золотыми долларовыми монетами, слитками и золотом вообще, а тех, кто не подчинился, – судили (за несдачу золота была положена тюрьма). Если власти любой страны захотят, то завтра они сделают это для всех наличных денег – и их никто не сможет остановить. Собственно, павловская реформа 1991 года была наглядной иллюстрацией того же тезиса.

Президентский указ 6102, изданный Франклином Д. Рузвельтом в 1933 г. во время Великой депрессии, требующий от граждан сдать свое золото, за которое они получали возмещение — но по курсу, установленному правительством, и значительно ниже исходного золотого обеспечения доллара. en.wikipedia.org

Поэтому не стоит волноваться: цифровой рубль вводят не для усиления контроля за вашими деньгами. Поскольку этот контроль и сегодня вполне полный. Неверна и альтернативная гипотеза: мол, так будут бороться с преступностью. Преступность всегда сможет использовать наличные юани, рупии, какую угодно валюту, или, еще проще – перейти на биткойны и TON. И вот уже их отслеживать будет куда сложнее, чем даже наличные рубли.

Поэтому не стоит волноваться: цифровой рубль вводят не для усиления контроля за вашими деньгами. Поскольку этот контроль и сегодня вполне полный. Неверна и альтернативная гипотеза: мол, так будут бороться с преступностью. Преступность всегда сможет использовать наличные юани, рупии, какую угодно валюту, или, еще проще – перейти на биткойны и TON. И вот уже их отслеживать будет куда сложнее, чем даже наличные рубли.

В чем же тогда мотив Центробанка России, почему он опередил почти все западные государства, уже запустив цифровой рубль? Все довольно просто: ЦБ считает, что в российской экономике слишком много денег, отчего она в 2023 году уже превысила показатели 2021 года. ЦБ полагает, что рост экономики ведет к ее перегреву и поэтому должен быть заторможен. Цифровой рубль выглядит эффективным способом выполнения этой цели: он уменьшит количество рублей в экономике, что, по Фридману, затормозит экономический рост.

Правда, есть некоторые сомнения в том, что такая мера реально нужна. Если Центробанк хочет затормозить рост экономики, он может просто не увеличивать денежную базу из обычных рублей Центрального банка – нецифровых. В конце концов, без этой базы частные банки скоро сами сократят денежную массу и затормозят рост. Ну а цифровой рубль, по указанным выше причинам, еще долго не обретет у населения ту же популярность, что и наличные. Так что в ближайшее время он вряд ли станет и эффективным средством торможения экономического роста.

Общество

Александр Березин

Спина белая: почему мы стали светлокожими?

Спина белая: почему мы стали светлокожими? Антигиперлуп

Антигиперлуп