Первый век глобального капитализма тоже был золотым, и поэтому сегодня, в веке бумажном и электронном, с новой силой вспыхнула дискуссия о возвращении к золотому стандарту. Для одних это способ вернуть доверие к финансовым институтам, у других разговоры о подобном атавизме вызывают лишь сдержанную улыбку…

Первыми банками в истории, скорее всего, были храмы в Месопотамии, существовавшие за 33 века до Рождества Христова. Жрецы принимали пожертвования, из которых потом выдавали ссуды крестьянам и купцам, а также за небольшой взнос оказывали услуги по «хранению вкладов». Выражаясь современным языком, это был банк со 100-процентным резервированием. Что это такое? Допустим, у каждого из ста человек есть по золотой монете, и они приносят свои 100 монет на хранение в банк. 100-процентное резервирование значит, что все эти деньги находятся в банке и что в любой момент, даже если все 100 нервных вкладчиков одновременно потребуют свои вклады назад, банк сможет их требование удовлетворить.

Официально 100-процентное резервирование практиковали и другие гении финансовых операций – афинские банкиры. Но только официально. На самом деле в Афинах было распространено частичное резервирование – это когда только часть вкладов хранится в банке, а все остальное пускается в оборот. Факт частичного резервирования скрывался от достопочтимых граждан, иначе говоря, имело место мошенничество и «левые» операции, поэтому афинские банкиры часто прогорали, а приходившие к ним 100 нервных вкладчиков не получали обратно свои 100 золотых монет.

В Римской империи тоже практиковалось 100-процентное резервирование вкладов, но при этом были четко прописаны и другие операции – например, займы под процент и с определенным сроком возврата. Пережив крах Рима и Темные века, банковское дело ожило только в эпоху Возрождения в итальянских городах-государствах. Но там имело место уже только частичное резервирование вкладов, что помогло наладить торговлю и кредитование «малого и среднего бизнеса», ну и вообще подхлестнуть экономику.

Томас Грешам

Томас Грешам

Тема 100-процентного и частичного резервирования имеет прямое отношение к теме золотых и бумажных денег, то есть к теме золота и его представителя – бумажки, которая в любой момент может быть обменена на определенное количество металла. В любом учебнике истории или экономики написано, что на протяжении большей части истории любой человек мог принести на монетный двор кусок золота, из которого ему бы легко начеканили монет. Разницы между таким куском и монетой не было никакой, ценность денег определялась исходя из их веса, а золото имело свободное хождение и являлось прямым платежным средством.

Ситуация изменилась, когда правители Европы начали присваивать себе право чеканки монеты. Став монопольным эмиссионным центром, любой король тут же подвергался соблазну, в целях увеличения прибыли, «портить деньги», примешивая к золоту другие металлы, уменьшая его вес в монете, при этом сохраняя ее номинал. Тут же появлялся запрет принимать монеты на вес, но его никто не соблюдал – человек же всегда ищет своей выгоды. Европу стало лихорадить: деньги обесценивались, инфляция росла, исчезало доверие к финансовым институтам, а кое-где люди стали возвращаться к натуральному обмену, чтобы вытеснить операции с «порчеными» деньгами из повседневной жизни. Купцы начали прибегать к расчетным книгам, что позволяло вести безналичный расчет, снижая издержки от отсутствия «твердой валюты». Специальный «закон Грешема», сформулированный английским финансистом Томасом Грешемом (Thomas Gresham), гласит, что «плохие» деньги вытесняют «хорошие»: в обращении остается только порченая монета, в то время как золотая вымывается из оборота и оседает в кубышках. Подобная ситуация и привела к появлению золотого стандарта – четко зафиксированного курса между золотом и его представителем в виде бумажных денег (или в виде серебряных и медных монет). Можно сказать, что это изобретение носило «народный» характер: идея витала в воздухе, и сама логика развития молодого капитализма подталкивала к ее реализации. Идея золотого стандарта базировалась на вере, что в любой момент фантик, на котором написано, что он эквивалентен 10 граммам золота, без проблем может быть обменян на физические 10 граммов драгоценного металла.

Первой в мире резервной валютой (то есть валютой, которую банки других стран копят в своих запасниках наравне с драгоценными металлами) стал английский фунт. В 1821 году, немного оправившись после наполеоновских войн, Великобритания фактически вводит золотой стандарт, жестко фиксируя курс фунта стерлингов к золоту. Закон, обратный закону Грешема, гласит, что на свободном рынке полноценная монета вытесняет порченую, то есть последнюю просто перестают принимать. Так произошло и в данном случае – все бросились сохраняться в английских фунтах. Стоит ли говорить, какие выгоды получила от этого Британская империя? Вслед за англичанами к золотому стандарту стали переходить и другие мировые державы. В 1867 году на конференции в Париже межгосударственным соглашением была оформлена Парижская валютная система, и золото было принято как единственное универсальное платежное средство. Образовался Латинский монетный союз, существовавший на биметаллической основе, то есть с фиксированными курсами валют в отношении золота и серебра. В этот союз, помимо его основателей Франции, Бельгии, Италии и Швейцарии, вошли еще Сербия, Румыния, Австро-Венгрия, Испания и Португалия. Теперь валюты по всему «колониальному миру» получили выражение в золоте и через него соотносились между собой по фиксированному курсу. Золото получило форму монет, поэтому система получила название золотомонетного стандарта. Его введение дало начало мировому капитализму и первой волне глобализации, а также многажды описанному переходу капитализма в стадию империализма… Конец этой сказке, как и классическому золотому стандарту, положила Первая мировая война. ХХ век начинался.

Российская империя перешла к золотому стандарту благодаря денежной реформе 1895–1897 годов, которую неимоверными усилиями продавил Сергей Юльевич Витте, бывший на тот момент министром финансов. «Золотая реформа» далась тяжело, и только доверие императора помогло привязать бумажный рубль к золоту и ввести в обращение разновидности золотого рубля: империал и полуимпериал (15 и 7,5 рубля соответственно), а также 10 и 5 рублей золотом. Один золотой рубль приравнивался к 0,77 грамма чистого золота, и, например, в червонце (10 николаевских рублях) при весе 8,6 грамма было 7,74 грамма золота.

«Когда я стал министром финансов, не было сомнений в том, что денежное обращение, основанное на металле, есть благо», – пишет в воспоминаниях Витте. Безусловно, на тот момент золото было и благом, и трендом, а Россия, отстававшая от передовой Европы на 30 лет, нуждалась в денежной реформе как в воздухе. Но на пути министра финансов возникло много трудностей. Во-первых, еще со времен поражения в Крымской войне в России имели хождение только кредитные билеты, серебро же почти вымылось из обращения. Многие эксперты считали, что переход на золото вызовет панику. Во-вторых, в стране почти не было специалистов по металлическому обращению: практики отсутствовали совсем, а теоретики водились в нескольких университетах – например в Киевском, откуда в министерство финансов был реквизирован профессор Афиноген Яковлевич Антонович, автор докторской диссертации по вопросу денежного обращения и золотого стандарта. В-третьих, даже среди множества сторонников металлического обращения шел спор о том, какую систему выбрать: монометаллизм или биметаллизм.

Поскольку в России специалисты были в дефиците, Витте обратился к французским экономистам. Во Франции на тот момент действовала биметаллическая система, с некоторым креном в сторону серебра. Нечто подобное рекомендовалось ввести и в Российской истории. Окружение Витте колебалось, но тут случился обвал цен на серебро, и министр финансов пришел к выводу, что «цена на серебро будет все более и более падать, и может наступить время, когда серебро совсем потеряет статус благородного металла». Так был сделан окончательный выбор в пользу золота и монометаллической системы. Введение золотых монет сопровождалось девальвацией: если до реформы за рубль давали 4 франка, то после стали давать 22. Однако Россия мирно спала и не то что не всколыхнулась, но даже не заметила введения золотого стандарта. Одновременно было увеличено количество обращающихся на рынке золотых монет, чтобы их сумма соответствовала номинальной сумме кредитных билетов. Но ХХ век начинался, и конец золотому стандарту в России тоже положила война. В 1914 году обмен кредитных билетов на золото прекратился, а вся золотая масса была изъята из оборота.

То же самое в 1914 году предприняла и Великобритания, иначе в условиях войны золото, будучи в свободном обращении, просто сбежало бы из страны в более тихие гавани. Цены на него выросли, в стране началась инфляция. Борясь с этим, в 1925 году Уинстон Черчилль (на тот момент Канцлер казначейства) снова ввел золотой стандарт, причем с довоенными расценками. После кратковременного шока экономика вернулась на прежние рельсы, и в течение пяти лет цены на золото опустились до довоенного уровня. При этом спрос на него оставался высоким, и на рынок Великобритании «убежала» часть золота, которая обращалась в США… Намерения Черчилля были благими, но результат оказался противоположным. Из-за низких цен спрос на золото стал зашкаливать, и деньги предпочитали «убегать» в металл, чем, условно, «в товары». В итоге цены на товары снижались, и по всей Британской империи бушевала дефляция, что делало невыгодным любое производство. Начинаете вы, скажем, шить пару обуви по одной цене, а когда она уже готова, вы вынуждены продать ее дешевле и остаетесь в убытке. Депрессия и валютная война 1931 года окончательно добили золотой стандарт, и Англия благоразумно предпочла от него отказаться. За ней этот шаг повторили и другие европейские страны.

Россия после Первой мировой войны тоже попыталась вернуться к золотому стандарту. В ходе денежной реформы 1922–1924 годов под руководством наркома финансов Григория Сокольникова был введен в оборот золотой червонец, приравненный по весу к царскому золотому червонцу. Интересно, что новая монета только на 25% была обеспечена золотом, а на 75% – «легко реализуемыми товарами». По мере свертывания нэпа золотой червонец был изъят из оборота и разделил судьбу своего старшего царского брата.

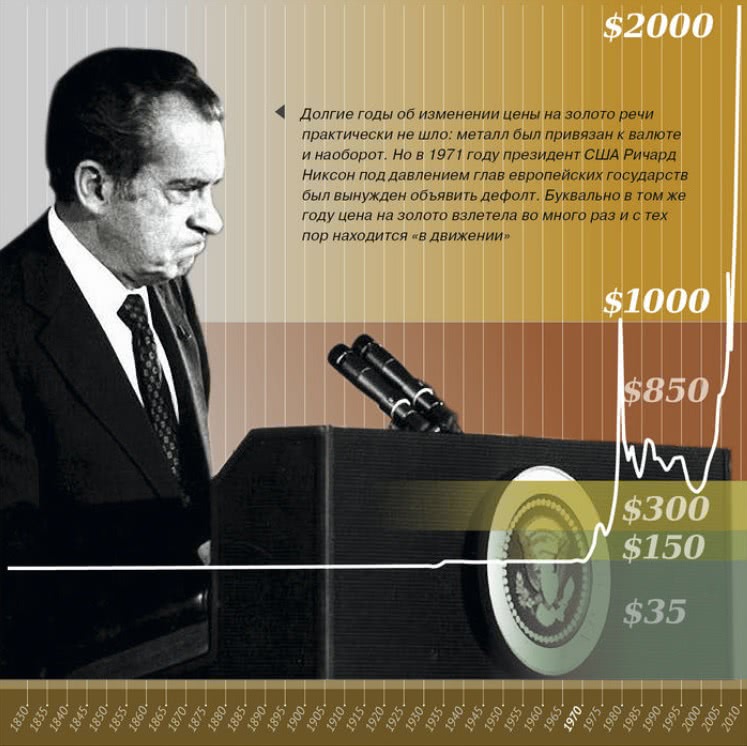

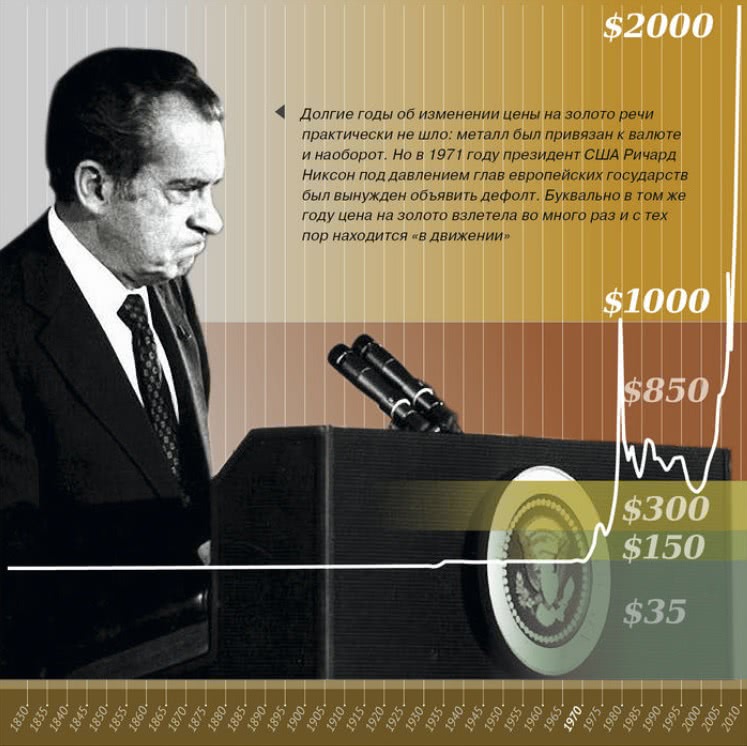

Вторая мировая война опустошила золотые запасы воюющих стран, и большая часть мирового золота сосредоточилась в США, с которыми за поставки по ленд-лизу расплачивались «твердой» золотой монетой. Война сделала Старый Свет банкротом, и о втором возвращении к золотому стандарту уже не могло быть и речи. Поэтому в 1944 году в американском местечке Бреттон-Вудс состоялась одноименная конференция стран-союзников по антигитлеровской коалиции, которая и положила начало одноименной же мировой валютной системе. Именно там были основаны Мировой банк реконструкции и развития, Международный валютный фонд, а американский доллар был официально признан мировой резервной валютой. Суть Бреттон-Вудской системы такова: американский доллар жестко привязывается к золоту по курсу $35 за тройскую унцию, и в любой момент любой доллар по первому требованию может быть обменян на золото. Валюты же остальных стран-участников системы получают выражение и привязку через американский доллар и хранят свои резервы в национальной валюте США.

По сути, нововведение представляло собой ту же систему золотого стандарта, только ввиду того, что «все золото мира» в результате Второй мировой войны сосредоточилось в США, Америка была добавлена в эту систему дополнительным, перевалочным пунктом. Несмотря на то, что США заняли самое выгодное положение, их национальная экономика подверглась сильнейшему давлению. За 25 лет после введения Бреттон-Вудской системы золотые запасы США сократились почти в два раза. Дело завершил президент Франции генерал Шарль де Голль. В 1965 году в Америку прибыли французские корабли, на борту которых было около 1,5 млрд долларов наличными. Генерал потребовал обменять доллары на золото по фиксированному курсу. Примеру Франции последовали другие страны – за два следующих года США потеряли около 3000 тонн золота, получив взамен зеленую бумагу… На демарши против доллара наложились огромные расходы на ведение Вьетнамской войны, и в 1971 году президент Ричард Никсон наконец-то объявил о дефолте. Доллар был «отвязан» от фиксированный цены на золото, и выплаты $35 за тройскую унцию прекратились. Золотые запасы США перестали таять.

Сегодня, в условиях мирового экономического кризиса, разговоры о золотом стандарте возобновились. Участников дискуссии можно разделить на два лагеря. Первый представляют либеральные экономисты, для которых золотой стандарт – дикая архаика. Например, бывший ректор Российской экономической школы Сергей Гуриев считает, что «золото сегодня – еще более рискованный актив, чем доллар», и что «отказ от золотого стандарта – это одно из ключевых макроэкономических изобретений XX века». Более того, он проводит параллели между золотом и евро, напоминая: евро упрекали за то, что страна, принявшая его как свою национальную валюту, лишается возможности в условиях кризиса ее девальвировать, тем самым смягчая последствия кризиса. В случае возвращения к золотому стандарту страны так же будут лишены возможности девальвировать свои национальные валюты, как это было в 1870–1914 годах, в век классического золотого стандарта.

Во втором лагере – экономисты консервативного толка, которые видят в золотом стандарте способ избавиться от гигантской лишней денежной массы и «перезапустить» мировую экономику на более здоровых началах. Бывший советник президента России Михаил Хазин считает, что вопрос о возвращение золотого стандарта обнажает противоречия между «производственниками» и «финансистами». Для тех, кто занят реальным производством, фиксированные цены и твердая привязка к золоту несет только стабильность, в то время как «финансистов» возвращение золотого стандарта лишит возможности любой спекуляции – как с ценами на драгметаллы, так и на разнице валютных курсов.

Доллар 1972 года никакого отношения к золоту уже не имел...

Сегодня денежная масса как в Европе, так и в США настолько огромна, что действительно все золото мира, даже при нынешних весьма высоких ценах на драгоценные металлы, не способно ее покрыть по паритету, один к одному. Считается, что сегодня в мире в разном виде добыто около 142 тысяч метрических тонн золота. При цене текущего момента – примерно $32 500 за килограмм – мы получаем, что в мире существует физического золота на 4,5 трлн долларов. А количество денег в одних только США уже перевалило за 8 трлн долларов. Так что возвращение золотого стандарта потребует либо радикального сокращения ничем не обеспеченной денежной массы, либо резкого повышения цен на золото, что может спровоцировать его дефицит в промышленности (а это тоже ничем хорошим не закончится).

Так что, хочется нам этого или нет, в качестве частного средства спасения золото вполне может вернуть себе мировую популярность, но на межгосударственном уровне возвращение золотого стандарта вряд ли стоит считать возможным.

За последние 12 лет цена золота выросла в семь раз, и особенно активно она поднималась в 2002–2011 годы. В разгар кризиса золото «переплюнуло» платину, а 5 сентября 2011 года даже был установлен исторический максимум его стоимости – $1903 за тройскую унцию. Но осенью 2012 года презренный металл стал понемногу дешеветь. С начала 2013-го его цена снизилась на 17%, а особенно резкий обвал произошел в середине апреля: на 13% (до $1360,6) всего за пару дней! Если верить аналитикам, это хороший симптом: драгметаллы теряют свою инвестиционную привлекательность, когда уменьшается инфляция, а фондовые рынки растут. Ведь само по себе золото не гарантирует доходности.

Томас Грешам

Томас Грешам

Эпидемия «испанки» оказалась страшнее войны

Эпидемия «испанки» оказалась страшнее войны Сжижать по-русски: СПГ в России

Сжижать по-русски: СПГ в России Джулиан Ассанж: блудный сын Интернета

Джулиан Ассанж: блудный сын Интернета Сны о бодрости

Сны о бодрости